MSCI incluyó a la Argentina en su índice de mercados emergentes

La empresa que elabora algunos de los índices más utilizados por fondos de todo el mundo confirmó que el 29 de este mes acciones del índice argentino pasarán a formar parte del índice de mercados emergentes.

Por Canal26

Lunes 13 de Mayo de 2019 - 19:10

(Reuters)

La Argentina obtuvo el ascenso a "Mercado Emergente", una mejora en el status del país en los mercados financieros que beneficiará en el corto plazo a algunas de las acciones de empresas locales que cotizan en Wall Street.

La sociedad Morgan Stanley Capital International (MSCI) confirmó que el índice de la Argentina se unirá a los de países como China, Brasil, Colombia o Rusia dentro de la categoría "Mercado Emergente", y dejará el grupo de países conocida como "Mercados Frontera".

Los índices MSCI Argentina se eliminarán de los índices "MSCI Mercados Frontera" y se agregarán simultáneamente a los índices "MSCI Mercados Emergentes" y a los índices "MSCI ACWI", que incluyen a países emergentes y desarrollados.

"Al apoyar la inclusión de Arabia Saudita y la Argentina en Mercados Emergentes, los inversores institucionales internacionales confirmaron que ahora pueden y están listos para acceder y operar en estos mercados", había declarado Sebastien Lieblich, director General de MSCI.

La reclasificación redundará en que los papeles argentinos que cotizan en Wall Street recibirán una inyección de fondos de inversores institucionales que vuelcan su dinero en estos índices.

Más Leídas

-

1

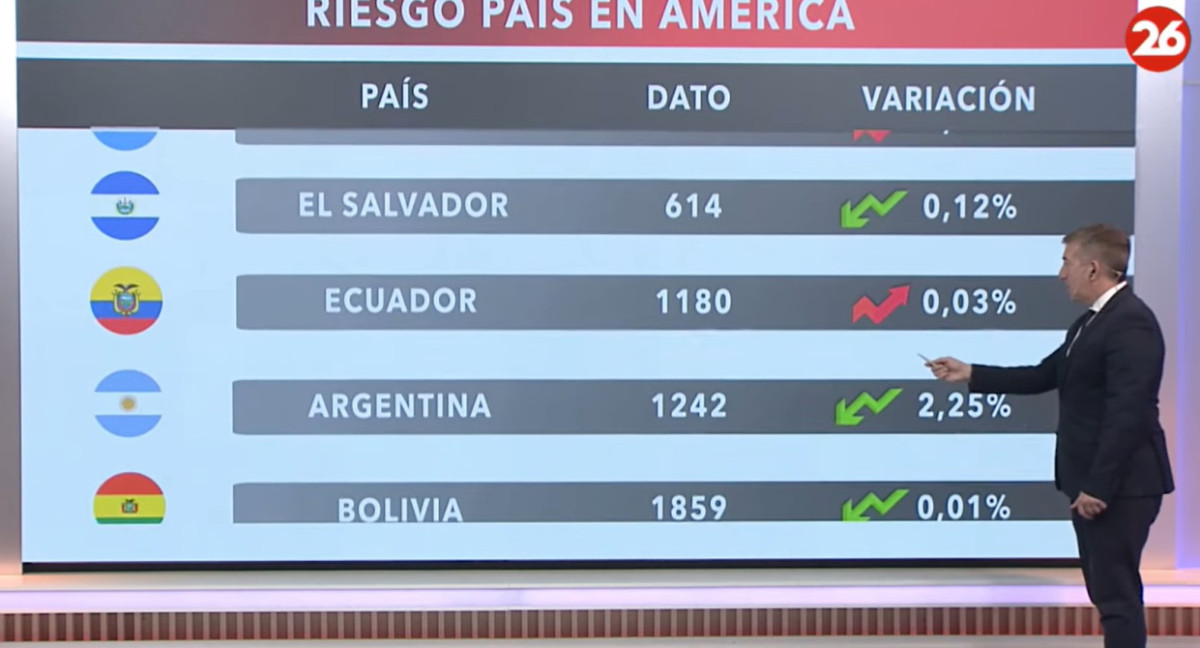

El riesgo país en las naciones del continente americano, hoy lunes 22 de abril de 2024

-

2

El riesgo país en las naciones del continente americano, hoy martes 23 de abril de 2024

-

3

Argentina invertirá 950 millones de pesos en la industria satelital

-

4

El riesgo país en las naciones del continente americano, hoy jueves 18 de abril de 2024

-

5

ANSES pagará un bono extra de $90 mil en abril: a quiénes les corresponde y cómo cobrarlo

Suscribite a nuestro newsletter

Mantenete siempre informado