El Gobierno confirmó la contratación de bancos para reestructuración de la deuda

El Ministerio de Economía conformó la propuesta de contratación de un Asesor Financiero, Lazard; y dos Agentes Colocadores, Bank of America y HSBC. Es por Restauración de la Sostenibilidad de Deuda Pública Emitida bajo Ley Extranjera.

Por Canal26

Domingo 1 de Marzo de 2020 - 17:26

Entidades contratadas para la renogociación. Reuters.

Entidades contratadas para la renogociación. Reuters.

El Gobierno difundió este domingo la lista de los bancos que lo asesorarán en la renegociación de la deuda. La Secretaría de Finanzas informó a través de un comunicado que el Ministerio de Economía conformó la propuesta de contratación de un Asesor Financiero, Lazard; y dos Agentes Colocadores, Bank of America y HSBC, en el marco de la de Restauración de la Sostenibilidad de la Deuda Pública Emitida bajo Ley Extranjera.

Así, la cartera conducida por Martín Guzmán busca recuperar parte del retraso en el cronograma de renegociación de la deuda que, según el esquema original, debía terminar el 31 de marzo.

Vale mencionar que esta semana un grupo de importantes ejecutivos de los principales fondos de inversión llegará a Buenos Aires para ver al ministro de Economía y a otros funcionarios del Gobierno en una cita prevista para el martes próximo. Se trata de los integrantes del Grupo de los Cinco: Blackrock, Fidelity, Pimco, Templeton y Greylock; estos fondos suman cerca del 35 por ciento de los bonos que ingresarán en la reestructuración.

Paralelamente, habrá una nueva misión técnica del Fondo Monetario Internacional (FMI) para avanzar en el “diálogo” con el equipo económico. La expectativa de Economía y del Fondo es que se anuncie una revisión del artículo IV -que consiste en auditar las cuentas públicas- como elemento de garantía para que los bonistas acepten una quita, como solicitó el organismo multilateral.

Dados los tiempos que suele demandar dicha revisión no llegaría a completarse antes de que finalice el canje de los bonos que el Gobierno debería hacer antes de mayo, cuando debe pagar más de 5500 millones de dólares de vencimientos, entre el Bonar 2020 y el Club de París.

La semana del 9 de marzo está previsto en el cronograma que empiece la gira de promoción de la propuesta (road show), aunque expertos del mercado afirmaron que este viaje por los principales centros financieros solo puede concretarse en tan poco tiempo sin una oferta formal.

La formulación de una oferta necesita, explicaron, que se haga una presentación ante la comisión nacional de valores de los Estados Unidos (SEC, según su sigla en inglés). Dicho documento es el 18K, que contiene las características de la oferta y describe la situación económica del país.

Por lo tanto, o se espera a poder remitir este documento o se realiza una gira de intercambio, ya con el apoyo técnico del asesor financiero, que agilizará el diálogo entre el Gobierno y sus acreedores privados.

En los principales fondos predomina el escepticismo por los escasos avances registrados hasta ahora, pero, a la vez, persiste un espíritu de cooperación para que el país no entre en un default total.

Más Leídas

-

1

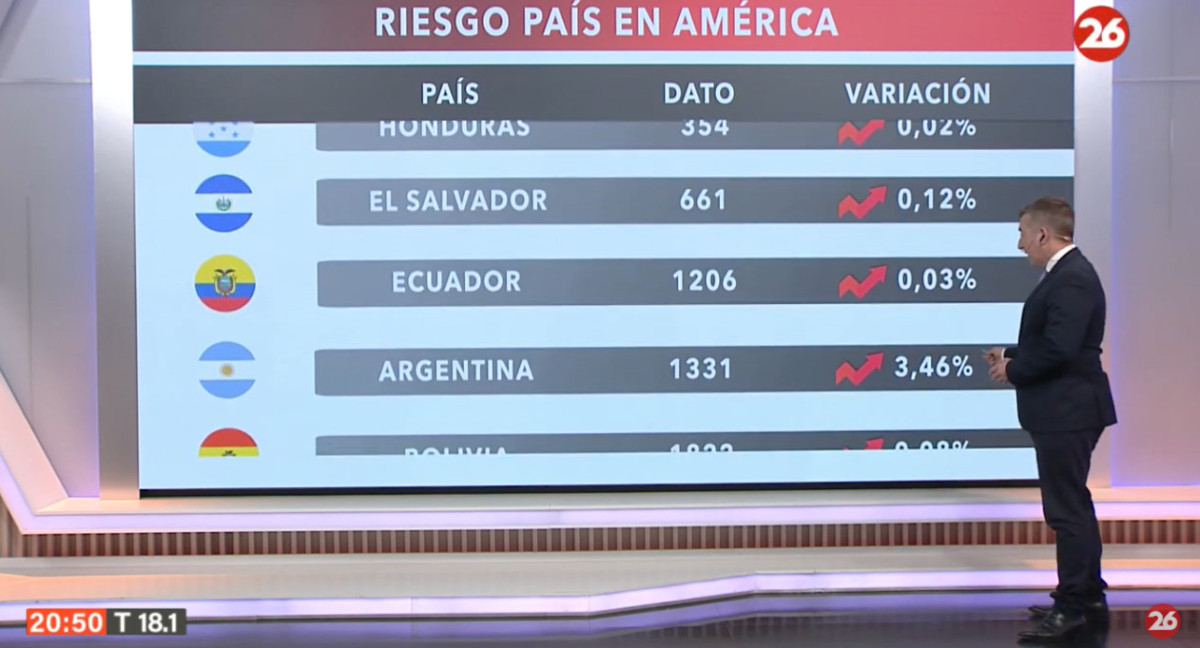

El riesgo país en las naciones del continente americano

-

2

Nueva tasa de interés: cuánto obtengo al invertir $1.000.000 en un plazo fijo

-

3

Con un crecimiento interanual del 41%, se recuperaron las exportaciones del principal producto de exportación de la Argentina

-

4

El riesgo país en las naciones del continente americano

-

5

Proyecto de Ley Bases: quitan la suba impositiva al tabaco

Suscribite a nuestro newsletter

Mantenete siempre informado