El FMI aseguró que "será necesario un alivio sustancial" en la deuda argentina

El Fondo Monetario Internacional emitió un comunicado en el que sugirió despejar vencimientos por entre U$S55.000 millones y U$S85.000 millones en la próxima década.

Por Canal26

Viernes 20 de Marzo de 2020 - 16:00

Kristalina Georgieva y Martín Guzmán

Kristalina Georgieva y Martín Guzmán

El Fondo Monetario Internacional (FMI) sostuvo que "será necesario un alivio sustancial" en la deuda que la Argentina mantiene con los acreedores privados, para "restablecer la sostenibilidad" de esos pagos.

"El alivio en el servicio de la deuda en moneda extranjera que como mínimo se requiere depende del marco macroeconómico asumido, así como de las condiciones financieras en las que Argentina puede cumplir con sus obligaciones con los acreedores oficiales para el período 2021-24", indicó el FMI en un reporte técnico distribuido este viernes.

El acuerdo de reestructuración de deuda que Argentina eventualmente alcance con sus acreedores privados deberá reconocer que el país no tiene "margen para pago de deuda en moneda extranjera en corto y mediano plazo", dijo el Fondo Monetario Internacional (FMI) en un comunicado.

El organismo, que negocia con el país el pago de un crédito por 44.000 millones de dólares, dijo que después de una expansión fiscal que realizó el Gobierno para enfrentar la pandemia del coronavirus, prevé que Argentina registre un superávit fiscal primario de 0,8% del PIB en 2023 y un 1,3% del PIB en el largo plazo.

"El riesgo principal a corto plazo se relaciona con un impacto negativo más fuerte y prolongado de lo previsto de la pandemia del coronavirus, con efectos aún más adversos sobre la economía global y la Argentina", dijo el FMI.

Más Leídas

-

1

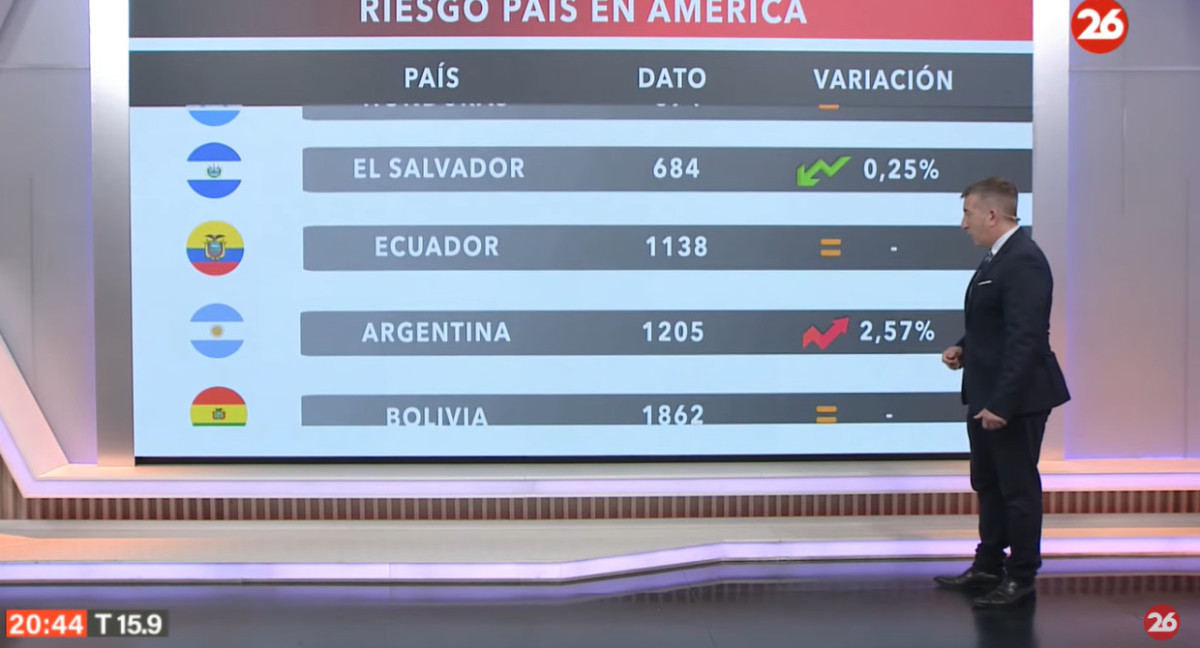

El riesgo país en las naciones del continente americano, hoy miércoles 24 de abril de 2024

-

2

El riesgo país en las naciones del continente americano, hoy martes 23 de abril de 2024

-

3

El Gobierno anunció nuevos montos para la Tarjeta Alimentar de mayo: cuánto se va a cobrar por hijo

-

4

Nuevos aumentos en la Tarjeta Alimentar para mayo: ¿quiénes pueden cobrarlo?

-

5

El riesgo país en las naciones del continente americano, hoy lunes 22 de abril de 2024

Suscribite a nuestro newsletter

Mantenete siempre informado

Notas relacionadas

También podría interesarte

Juegos Olímpicos 2024: refuerzan con medidas antiterroristas todos los edificios cercanos a la inauguración