Los mercados creen en acuerdo de deuda: cayó el riesgo país y subieron las acciones y los bonos

Analistas creen que se podría cerrar un trato si se reducen algunas exigencias que los acreedores presentaron en sus propuestas este fin de semana. En medio de este panorama, los mercados confían en que la Argentina evitará el default.

Por Canal26

Lunes 18 de Mayo de 2020 - 18:12

Martín Guzmán y Alberto Fernández, AGENCIA NA

Martín Guzmán y Alberto Fernández, AGENCIA NA

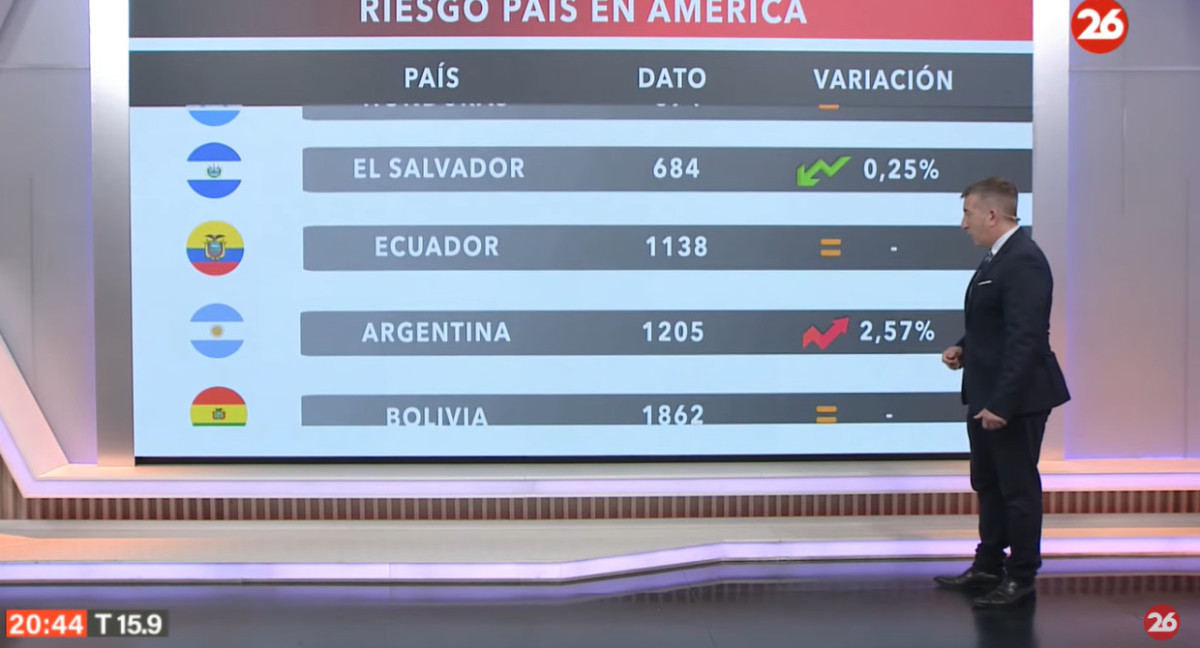

El indicador riesgo país de la Argentina caía 4,5% hasta los 2.694 puntos básicos mientras se esperaban avances en la negociación de la deuda externa.

El índice que elabora la banca estadounidense JP Morgan retrocedía así 142 puntos básicos y se ubicaba en niveles similares a los del 9 de marzo pasado, antes de que iniciara una escalada que lo llevó a alcanzar un récord para la gestión de Alberto Fernández.

El indicador registra una caída del 40% desde el pico de 4.519 puntos básicos alcanzado el 23 de marzo pasado.

Las subas de los títulos argentinos en dólares rondó el 6% en promedio para las emisiones de referencia, con alzas de hasta 12%, como sucedió con el Bonar 2022 (A2E2D) y el Discount 2033 (DICYD), en medio de un día positivo para los mercados a nivel global con indicadores en Wall Street que treparon más de 3 por ciento.

La Argentina recibió el viernes tres contraofertas por parte de sus acreedores en una jornada en la que el ministro de Economía, Martín Guzmán, aseguró que "si hay ideas diferentes que sean consistentes y respeten las limitaciones", está dispuesto a escucharlas.

"Estamos comprometidos con darle una solución sostenible al problema de la deuda y queremos, bajo el liderazgo positivo del presidente Alberto Fernández, tener una relación sana y duradera con nuestros acreedores", apuntó Guzmán.

El fin de semana el ministro de Economía estuvo reunido con el jefe de Estado en la quinta presidencial de Olivos analizando la situación.

La Argentina tiene tiempo hasta el viernes a las 17:00 horas de Nueva York para anunciar un acuerdo de reestructuración para evitar el default, o de lo contrario tendrá que llegar a un entendimiento con los acreedores para seguir negociando.

Más Leídas

-

1

El riesgo país en las naciones del continente americano, hoy miércoles 24 de abril de 2024

-

2

El riesgo país en las naciones del continente americano, hoy martes 23 de abril de 2024

-

3

El Gobierno anunció nuevos montos para la Tarjeta Alimentar de mayo: cuánto se va a cobrar por hijo

-

4

Nuevos aumentos en la Tarjeta Alimentar para mayo: ¿quiénes pueden cobrarlo?

-

5

El riesgo país en las naciones del continente americano, hoy lunes 22 de abril de 2024

Suscribite a nuestro newsletter

Mantenete siempre informado

Notas relacionadas

También podría interesarte

Stoltenberg confía que la OTAN seguirá fuerte y unida con independencia de las elecciones en Estados Unidos