Deuda: tras extender fecha de negociación, Guzmán dijo que Argentina mejorará oferta a bonistas

El ministro dijo que el país "realizará modificaciones" en los próximos días para llegar a un entendimiento. El país quedará hoy en default si no salda intereses por U$S503 millones.

Por Canal26

Viernes 22 de Mayo de 2020 - 10:32

Alberto Fernández y Martín Guzmán.

Alberto Fernández y Martín Guzmán.

El Ministerio de Economía oficializó hoy la decisión de extender hasta el 2 de junio el plazo para negociar la deuda con los bonistas, y resaltó que el Gobierno "continúa recibiendo opiniones y sugerencias de los inversores" para lograr una "reestructuración exitosa".

La medida se formalizó por medio de una resolución publicada este viernes en el Boletín Oficial.

"Extiéndese la fecha de vencimiento de la Invitación a Canjear establecida por el Suplemento de Prospecto del 21 de abril de 2020, del decreto 391 del 21 de abril de 2020 y su modificatorio, la que vencerá el 2 de junio de 2020, a las 17:00 de Nueva York, Estados Unidos", según el texto oficial.

"Argentina realizará cambios a su oferta para reestructurar su deuda en los "próximos días", dijo el ministro de Economía, Martín Guzmán a la agencia Reuters, a horas de que la Argentina quede formalmente en default.

"La razón por la que extendimos (el plazo de) la oferta es técnica. Estamos planeando realizar modificaciones con el objetivo de alcanzar un acuerdo sostenible con nuestros acreedores", dijo Guzmán.

"Las negociaciones continúan por un sendero que consideramos positivo. Mi visión es que estamos experimentando un mayor entendimiento mutuo entre las dos partes", agregó el ministro.

Además, se extendió hasta el 3 de junio la fecha de anuncio de los resultados del canje, y al 8 de junio la fecha de liquidación.

El decreto 391 dispuso la reestructuración de los títulos públicos de la Argentina emitidos bajo ley extranjera, por unos 65 mil millones de dólares.

A través de ese decreto, el Gobierno aprobó un modelo de "Suplemento de Prospecto", que fijó como fecha de finalización de la "Invitación a Canjear" el 8 de mayo a las 17:00 – hora Nueva York, previendo la posibilidad de extenderla a discreción de la República Argentina, estando únicamente obligada a informar esa decisión.

Luego, esa fecha se extendió hasta este viernes a las 17:00, pero ahora fue nuevamente postergada, hasta el 2 de junio.

En la nueva resolución, Economía destacó que la Argentina "continúa recibiendo opiniones y sugerencias de los inversores".

"El Ministerio está analizando estas sugerencias con el objetivo de restaurar la sostenibilidad de la deuda pública emitida bajo legislación extranjera por lo que, en este contexto, se considera necesario realizar una nueva extensión para continuar las discusiones y propiciar un marco adecuado para que los inversores continúen contribuyendo a una reestructuración exitosa de la deuda", subrayó el Palacio de Hacienda.

Más Leídas

-

1

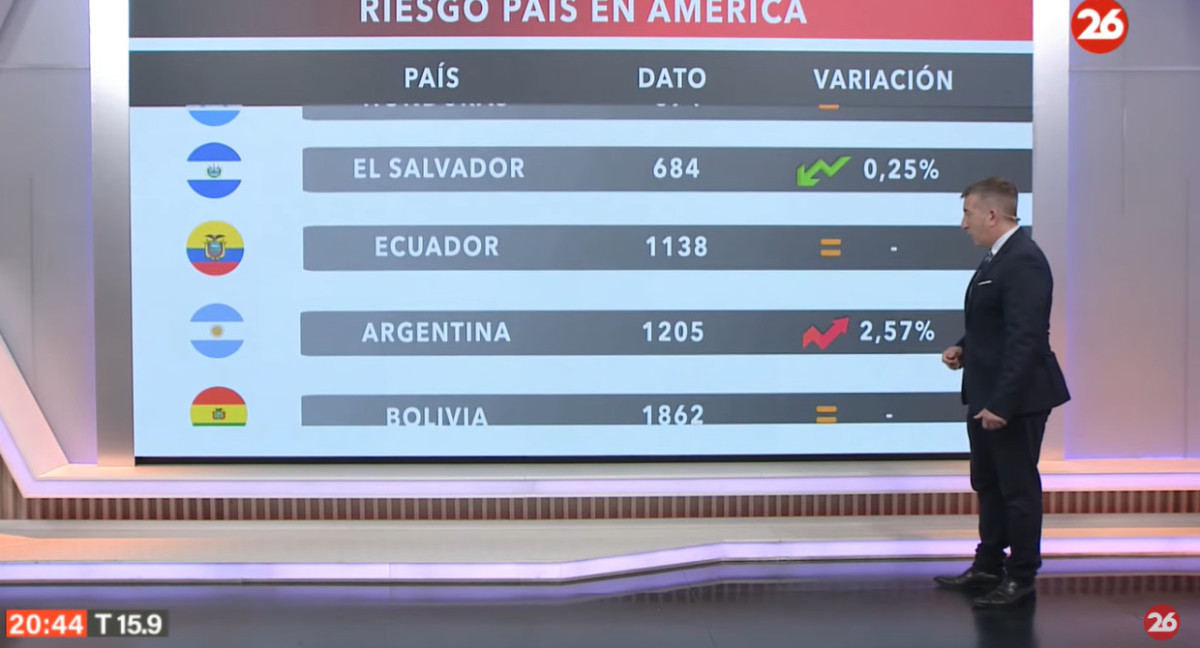

El riesgo país en las naciones del continente americano, hoy miércoles 24 de abril de 2024

-

2

El riesgo país en las naciones del continente americano, hoy martes 23 de abril de 2024

-

3

El Gobierno anunció nuevos montos para la Tarjeta Alimentar de mayo: cuánto se va a cobrar por hijo

-

4

Nuevos aumentos en la Tarjeta Alimentar para mayo: ¿quiénes pueden cobrarlo?

-

5

El riesgo país en las naciones del continente americano, hoy lunes 22 de abril de 2024

Suscribite a nuestro newsletter

Mantenete siempre informado