Finanzas: bonos del canje treparon hasta 7% y el Central sumó USD 180 millones a las reservas por los nuevos controles

Gobierno y acreedores avanzan en negociaciones. Los títulos públicos subieron 4% promedio y el riesgo país bajó a zona de 2.600 puntos.

Por Canal26

Viernes 29 de Mayo de 2020 - 19:47

Mercados y acciones. Reuters.

Mercados y acciones. Reuters.

La jornada financiera resultó positiva para las valuaciones argentinas, con dos directrices precisas para operar: las novedades prometedoras respecto de la evolución de las negociaciones por la deuda y las nuevas regulaciones dispuestas por el Banco Central para preservar reservas, contener los dólares alternativos y acotar la brecha cambiaria.

Mientras que los ADR de compañías argentinas que se negocian en las bolsas de Nueva York cayeron 3% en promedio, en una rueda de escasas variantes en los indicadores de Wall Street, los títulos de deuda soberana en dólares exhibieron ganancias promedio del 4%, algo más acotadas a casi 3% para las emisiones con ley de Nueva York.

El Bono Argentina 2117 (AC17D) o “Bono del Siglo” emitido por la administración de Mauricio Macri en 2017, trepó 7,3 por ciento.

Con este marco, el riesgo país de JP Morgan, que mide el diferencial de tasa de los bonos del Tesoro de EEUU con sus pares emergentes, restó unos 94 enteros para la Argentina, a 2.634 puntos básicos a las 17 horas.

Así continúa acortándose la brecha de rendimientos entre las distintas jurisdicciones. Las paridades de los títulos con ley argentina marca un rango de 34 a 52 dólares, y los de ley extranjera quedan en un rango de 39 a 65 dólares.

“Las nuevas condiciones ofrecidas por el Gobierno dan respuesta a buena parte de los reclamos de los acreedores, aunque todavía parecen estar lejos de lo requerido para un acuerdo”, refirió el Grupo SBS en un reporte. Añadió que “Argentina puede mejorar la oferta para llevar el recupero hacia los 42-43 dólares, nivel que vemos compatible con un acuerdo”.

Sobre las acciones, “el S&P Merval retrocedió un 3%, presionado especialmente por la mayoría de los ADR de bancos dentro de la toma de ganancias que vienen transitando los papeles tras el fuerte rebote que ensayaron en los últimos tiempos a raíz de apuestas tácticas”, explicó Gustavo Ber, economista del Estudio Ber. El desplome focalizado en los ADR de bancos está vinculado a la decisión del MCSI de rebalancear su cartera y dejar afuera a las acciones de Galicia, y Banco Macro.

El Gobierno argentino y los acreedores se acercan a un acuerdo luego de una nueva ronda de propuestas entre los principales tenedores de bonos y los funcionarios del Palacio de Hacienda, lo que refuerza las esperanzas de que se llegue a un eventual acuerdo para reestructurar unos USD 65.000 millones en deuda.

El Gobierno presentó el jueves una propuesta enmendada con vencimientos ligeramente adelantados y un período de gracia de dos años para el pago de cupones, luego de que fuera rechazada una nueva contraoferta de dos grupos de acreedores claves en la negociación.

En la Bolsa de Buenos Aires, el índice S&P Merval cayó un 3%, a un cierre de 37.824 unidades, en una plaza con escasos negocios. El referencial líder acumuló un alza del 15,5% en mayo. En tanto, los bonos operados en el Mercado Abierto Electrónico (MAE) finalizaron con una mejora promedio del 3,5% en pesos, con lo que acumularon en mayo un alza superior al 20% ante tomas de posiciones especulativas.

Banco Central de la República Argentina. NA.

Banco Central de la República Argentina. NA.

El BCRA volvió a sumar reservas:

La rueda mayorista rompió la rutina y aportó algunos indicadores auspiciosos este viernes, con la vigencia de nuevas restricciones sobre la demanda, pues se duplicó la oferta, que se aproximó a los USD 400 millones, la mitad de los cuales fueron absorbidos por el BCRA, que consiguió sumar reservas después de 14 ruedas consecutivas de ventas.

En tanto, el dólar blue se negoció con alza de dos pesos o 1,6% este viernes, a $125 para la venta, con una brecha cambiaria de 82,4% respecto del mayorista.

El dólar formal continuó con su moderado sesgo alcista en la plaza mayorista, con un avance de nueve centavos en el día, a 68,54 pesos. En 2020 el tipo de cambio oficial suma un alza de 14,4 por ciento.

El monto operado en el segmento de contado (spot) alcanzó los 379,8 millones de dólares. Fuentes privadas estimaron que las compras oficiales estuvieron en el orden de los USD 180 millones, aproximadamente.

Más Leídas

-

1

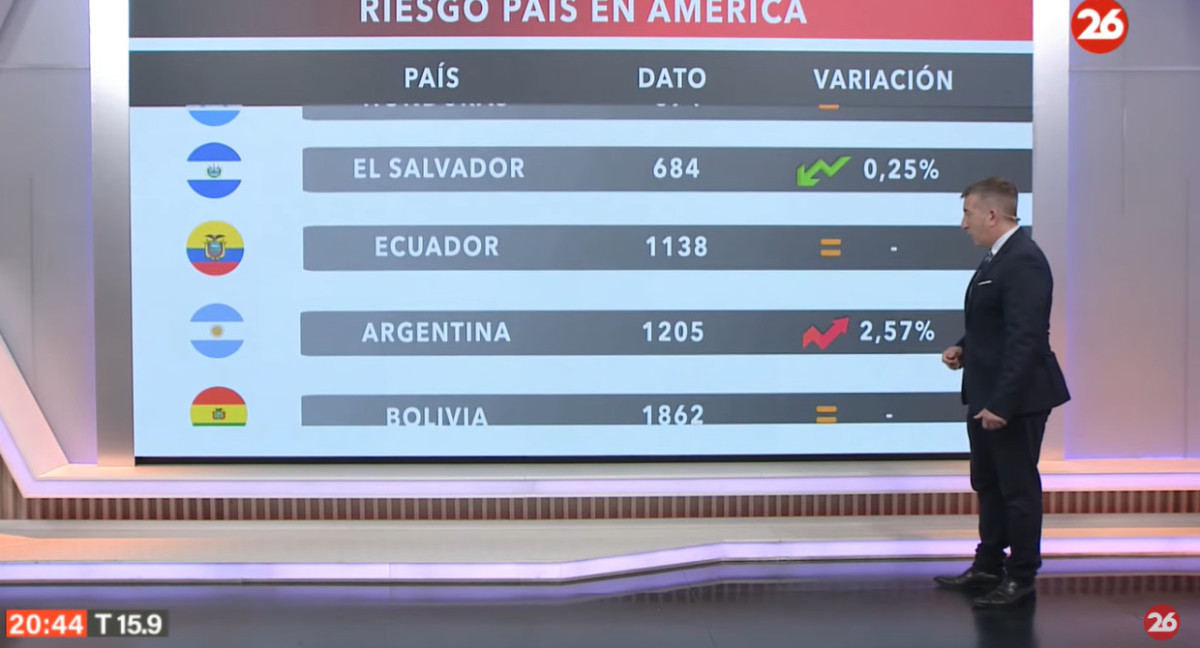

El riesgo país en las naciones del continente americano, hoy miércoles 24 de abril de 2024

-

2

El riesgo país en las naciones del continente americano, hoy martes 23 de abril de 2024

-

3

El Gobierno anunció nuevos montos para la Tarjeta Alimentar de mayo: cuánto se va a cobrar por hijo

-

4

Nuevos aumentos en la Tarjeta Alimentar para mayo: ¿quiénes pueden cobrarlo?

-

5

El riesgo país en las naciones del continente americano, hoy lunes 22 de abril de 2024

Suscribite a nuestro newsletter

Mantenete siempre informado

Notas relacionadas

También podría interesarte

Condenaron a Yao Cabrera a cuatro años de cárcel por trata de personas: deberá pagarle una cifra millonaria a la víctima

Nadal debutó con una victoria en Madrid: "Hace tres semanas no sabía si volvería a jugar un partido oficial"