Para las legislativas de noviembre se espera "una lluvia de billetes"

Los economistas Marina Dal Poggetto y Sebastián Menescaldi analizaron el panorama político-económico de cara a las elecciones del próximo 14 de noviembre.

Por Canal26

Jueves 7 de Octubre de 2021 - 09:49

Economía argentina.

Economía argentina.

La siguiente nota fue publicada para el sitio web de Revista Noticias por los economistas Marina Dal Poggetto y Sebastián Menescaldi, Directora Ejecutiva y Director Asociado de Eco Go Consultores. A continuación es reproducida en su totalidad:

Otra vez las PASO resultaron un batacazo que coordinó la sobrerreacción de un oficialismo que pretende en dos meses revertir la derrota apelando “a lo que haga falta” con independencia de los costos asociados a las decisiones cortoplacistas que se adopten.

A diferencia de 2019, cuando los costos asociados a intentar poner plata en el bolsillo para revertir el resultado de las PASO en la elección definitiva le pegaban al próximo gobierno, esta vez los costos recaen sobre la propia gestión que todavía tiene dos años por delante. Montada sobre una inercia inflacionaria en torno al 50% y una brecha cambiaria del 85%, requiere cerrar con urgencia un acuerdo con el FMI que evite una escalada de la brecha cambiaria y nos transporte a un régimen inflacionario, aún más alto si el BCRA se queda sin reservas.

Hoy, después del primer pago de capital al FMI, las reservas netas alcanzan a US$6.500 millones frente a los US$10.300 millones de un mes atrás cuando ingresaron los Derechos Especiales de Giro (DEG) del FMI. A este ritmo de caída, difícilmente las reservas internacionales netas se sostengan positivas a fin de año, pagando el próximo vencimiento al FMI el 22 de diciembre.

Reservas. Ciertamente, no hay dólares en las reservas para seguir pagando los US$7.200 millones que vencen en el primer trimestre de 2022, por lo que se acortan los tiempos para un programa con el FMI. Tampoco hay margen para un default abierto con el FMI sin consecuencias, por lo que la pulseada, de haber demorado un acuerdo pensando en el rédito electoral (en noviembre de 2020 ya parecía cerrado), se convierte ahora en un búmeran. Tanto, como el error de haber avanzado en una reestructuración con privados sin enmarcarla en un acuerdo con el FMI, teniendo en cuenta la pared de vencimientos que arrancaban en septiembre 2021 y se concentraban en 2022 y 2023.

La forma en la que se dirimieron las internas dentro del propio frente para definir el nuevo gabinete de la coalición no sólo agrega ruido sobre quiénes y cómo se toman las decisiones dentro del Gobierno, también dificulta pensar un realineamiento coordinado de jugadores y movimientos luego del 14 de noviembre.

Por un lado, el llamado al peronismo tradicional (gobernadores, como Manzur o intendentes, como Insaurralde en la Provincia de Buenos Aires) intenta darle volumen a un gobierno muy golpeado por el resultado. Por otro lado, la caja necesaria para sostener el nuevo engranaje luce más alta y no resuelve los bajos incentivos a “movilizar el voto” que coordinó la composición de las listas intervenidas por La Cámpora en el conurbano bonaerense. Extrapolando a noviembre próximo, el resultado de las PASO, la coalición de gobierno perdería el control del Senado, se alejaría aún más del quórum propio en Diputados y aumentarían las fallas de coordinación con la oposición para aprobar el acuerdo con el FMI con el nuevo Congreso después del 10 de diciembre.

El paquete. Los anuncios de medidas chocan con un ministro de Economía que en simultáneo recibió el veredicto de ser el culpable de la derrota de las PASO por la “subejecución del déficit” mientras fue explícitamente sostenido en el cargo y habilitado para presentar el proyecto de Ley de Presupuesto 2022, que no incluye dichas medidas, pero que sí incorpora un programa financiero consistente con un acuerdo con el FMI antes del pago de diciembre. Sorprendentemente contiene, además de la refinanciación total de los vencimientos del FMI y del Club de París en 2022, financiamiento fresco de organismos. ¿Realismo mágico o doble discurso?

Este trabalenguas convive, además, con un ministro de Economía que no participa de las decisiones de gasto electoral que bajan directo de la política, algunas de las cuales ya se empezaron a anunciar, mientras otras todavía siguen en debate.

Por ahora la lista de medidas anunciadas y/o en “el tintero” incluye:

*Suba adicional del salario mínimo. De los $29.000 actuales, a $32.000 en octubre y $33.000 en febrero próximo (aumento del 48% en el año), más en línea con las paritarias que se habían soltado después de junio. Ello moviliza el gasto en algunos planes sociales como el “Potenciar Trabajo” o el Repro II, sube el piso de algunas de las paritarias con ingresos más bajos, así como también impacta sobre los ingresos de los asalariados informales. Dicho de otra forma, termina por dejar de usar al salario como ancla contra la inflación.

* Nueva suba en el año del piso del mínimo de Ganancias a los trabajadores. Pasa de $150.000 a $175.000 por mes (excluyendo el aguinaldo que también queda por fuera del impuesto), volviendo a recrear los saltos discretos para el resto de los trabajadores formales. Beneficiaría a 1,2 millón de trabajadores formales, agravando las inequidades respecto a los autónomos e incluso a los monotributistas. Por ejemplo, para un ingreso de $175.000 mensuales un empleado en relación de dependencia no pagaría nada, un monotributista, $113.000 anuales y un autónomo $489.000 anuales.

* Moratoria impositiva con una condonación de deudas por hasta $100.000 para pequeños contribuyentes, clubes de barrio, ONGs y pequeñas Pymes, entre otros.

* Nuevo bono a jubilados que perciben hasta dos haberes mínimos, de entre $5.000 y $6.000. No fue anunciado aún, pero replicaría lo que se hizo en el mes previo a las PASO.

* Un 50% adicional a la Asignación Universal por Hijo en octubre y noviembre. Todavía no anunciada.

*Nuevo IFE: recibirán $15.000 cerca de 3 millones de personas. Al igual que casi todos los puntos anteriores, es un anuncio tras bambalinas: no se concretó ni tampoco trascendió la duración del programa.

Un cálculo rápido de estas medidas ascendería a casi $170.000 millones (0,36% del PIB) y llevaría el gasto adicional a casi 1,3% del PIB en 2021 (frente al 3,5% de 2020). Es cierto que es una medición a mano alzada, que el giro de plata desde la ANSES puede incluir montos mayores de beneficios a los que se estaban manejando antes de la derrota y hacer escalar el costo fiscal, pero también que los tiempos hasta el 14 de noviembre son muy cortos. Quemar las naves no los ayuda, teniendo en cuenta que, como recordamos al principio, todavía le quedan dos años de gestión.

Las medidas apuntan en forma transitoria y directa a los segmentos bajos y medios de la distribución del ingreso. En el gráfico “Origen de los ingresos familiares por decil”, apareamos el origen de los ingresos con las medidas anunciadas. En el gráfico “Ingresos de las familias”, incorporamos la evolución de la masa de ingresos de las familias, que incluye lo recibido por el trabajo, jubilaciones y transferencias sociales.

Queda claro que la recuperación reciente de empleos (todavía faltan recuperar casi 650 mil puestos de trabajo de los casi 4,2 millones que se perdieron en el arranque de la pandemia) e ingresos en el sector formal apenas alcanzan a compensar la inflación. En el caso de las prestaciones sociales (indexadas) y los sectores informales, se registran pérdidas significativas que no alcanzaron para revertir el derrotero de la masa de ingresos reales por la pandemia, sumada a la caída desde fines de 2017.

El gráfico se inicia en 2012, cuando el “macrocidio” (neologismo acuñado por Miguel Bein y que se refiere al daño al equilibrio macroeconómico por un logro a corto plazo) de 2010-2011 para revertir la derrota del 2009 (50% de aumento del salario en dólares en dos años) terminó por coordinar la reaparición de la restricción externa. “Macrocidio” que se manejó con cepo y coordinó un estancamiento en la distribución del ingreso con mejoras tácticas en los años electorales. Que después no se sostenían y explican el “serrucho” que muestra la economía entre 2012 y 2017, seguido por la crisis de 2018 y 2019, cuando se corta el crédito. Luego surge la pandemia en 2020 y una caída del PIB acumulada, desde fines de 2017 hasta hoy, de 10%. Dicho de otra forma, el cortoplacismo electoral no es nuevo, pero el problema es que los rendimientos asociados son ciertamente decrecientes y son cada vez más costosos.

El principal riesgo es el arrastre de estas medidas para el 2022, que luce más complicado ya que en principio no se contaría con ingresos extraordinarios (ni soja, ni aporte solidario, ni DEGs). Los gastos se elevarían a partir del blooper de la movilidad previsional promovida y votada por el Gobierno que licuó las jubilaciones en el año electoral y que las subiría en 2022 (a menos que la inflación se acelere). Esto no ayuda a la necesaria consolidación fiscal y requerirá un acuerdo con el FMI que sirva para estabilizar.

La contracara monetaria. Con datos a agosto, el déficit fiscal antes de intereses asciende a $430.000 millones, 1% del PIB. Aún menos que los 2,1% del PIB (frente al 4,5% del Presupuesto) a los que se refiere la vicepresidenta en su carta donde retruca la ortodoxia fiscal de Guzmán y la pone como principal causante de la derrota.

Con las medidas mencionadas, el déficit fiscal podría ser algo mayor a lo que veníamos proyectando para este año, pero difícilmente se ubique por encima de los $1,5 billones (3,2% del PIB, neto de los DEGs), por lo que después de las transferencias de septiembre restaría financiar una brecha fiscal de $1 billón y vencimientos en el mercado por $800.000 millones adicionales en un contexto donde la incertidumbre empieza a dificultar la refinanciación de los vencimientos en pesos. La forma en la cual se multiplicaron los DEGs le permitiría al Gobierno contar con $420.000 millones de financiamiento monetario adicional. Se suman al $1 billón remanente de este año, si la refinanciación se complica más y/o con una brecha fiscal más alta, pero si eso ocurre, reducen el financiamiento disponible para el próximo dentro de los límites de la carta orgánica del BCRA.

En lo que va del año, el financiamiento monetario del BCRA ascendió a $900.000 millones, de los cuales una tercera parte fue utilizada para pagar deuda en dólares sin efecto monetario. Los otros dos factores de expansión de la base monetaria fueron la compra de dólares en el Mercado Único y Libre de Cambios (MULC) por la que el BCRA expandió $600.000 millones (compra que se frenó en agosto y se revirtió en lo que va de septiembre convirtiéndose desde entonces -junto con la intervención con reservas en la brecha cambiaria- en un factor de contracción de la cantidad de dinero). Y fundamentalmente el reloj de las Leliqs y pases, que acumula una emisión pasiva por $880.000 millones ($120.000 millones por mes), aunque con tasas de interés casi neutras, vienen siendo amortiguados por la inflación y el rebote de la economía.

En nueve meses, la base monetaria creció sólo 19%, mientras que los pasivos remunerados del BCRA (pases y Leliqs) crecieron casi 50%, frente a una inflación que acumularía hasta septiembre 37% (2,9% proyectamos según nuestro Relevamiento de Precios Minoristas en septiembre).

Paradójicamente el “mariscal de la derrota”, fue el que, con estos números fiscales, evitó una disrupción monetaria que hubiera llevado la economía a una espiral dólar-precios-salarios más rápida; con efectos sobre la caída en los ingresos, mucho más complicada que la observada. Pero, esto queda en el terreno del “qué hubiera pasado sí” y no se condice con la lectura de la política. El uso de cuatro veces de la palabra “extraordinaria” para describir a la vicepresidenta mientras le explicaba que no hubo ajuste fiscal en 2020 sino “una política fiscal expansiva” no ayuda a entender si lo que hay detrás es un doble discurso o cabe interpretar literalmente la carta de la vicepresidenta.

Vale recordar que la consolidación fiscal observada, luego de la escalada de 2020 a 6,5% del PIB, obedeció a un salto en los ingresos (por mayor inflación, pero también por los ingresos extraordinarios originados en los derechos de exportación, impuesto a la Riqueza y los DEGs). Pero también, por la licuación de las jubilaciones que coordinó la movilidad que el propio Gobierno reestableció.

Los viejos fantasmas. En 2022 esto será pasado pero la inercia de 2021 jugará en contra, los vencimientos de pesos y de dólares escalarán y el margen para negociar con la oposición un programa que ayude a descomprimir los próximos dos años de gestión no luce intuitivo.

Finalmente, a diferencia de 2019, la derrota del Gobierno pone un piso a precios de activos ridículamente bajos si es que “el rumbo de la Argentina no es Venezuela”. Y si los activos argentinos no valen cero, la brecha cambiaria no es infinita y nos alejamos de los escenarios de alteración monetaria como en el pasado. Pero el camino a 2023 no va a ser sencillo. De cara a 2022, un acuerdo mediocre pero rápido con el FMI permitiría, en el mejor de los casos, mantener la inflación actual en torno al 50%. Pero si el acuerdo se demora y el BCRA decide usar reservas que no son propias y/o el Gobierno decide acelerar la pulseada y optar por no pagar, el riesgo de cambio de régimen inflacionario con un salto en la brecha cambiaria y la inflación a fin de año y los primeros meses del próximo, vuelve a escalar. Sobran pesos y en los próximos meses es probable que sobren un poco más. Pero el principal riesgo es que faltan dólares en las reservas.

Hace tres meses, cuando todavía el BCRA estaba comprando dólares, pero ya se visualizaba que el tránsito a las elecciones se iba a complicar, titulamos nuestro informe mensual: “Sin margen para seguir procrastinando después del 14 de noviembre”. Efectivamente, no hay margen.

Más Leídas

-

1

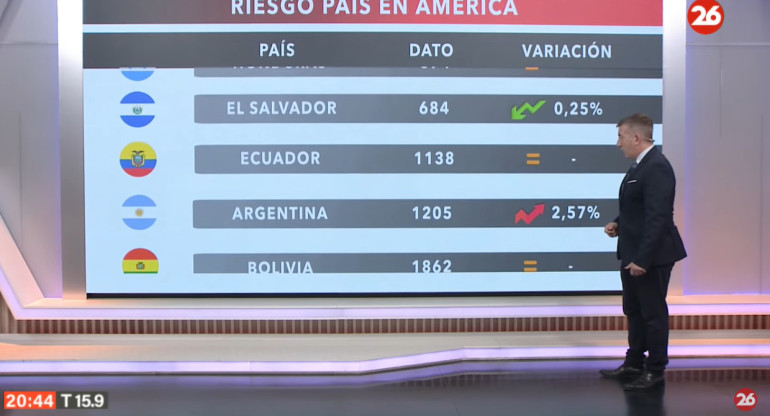

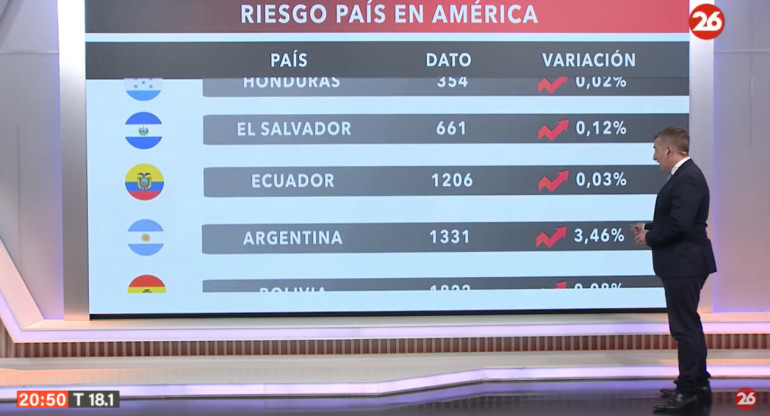

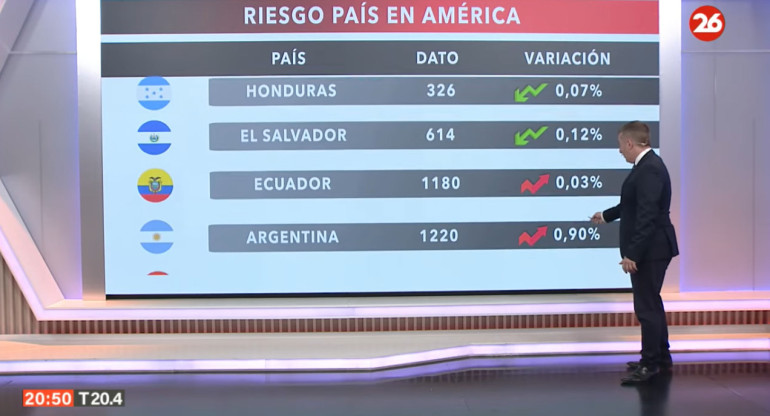

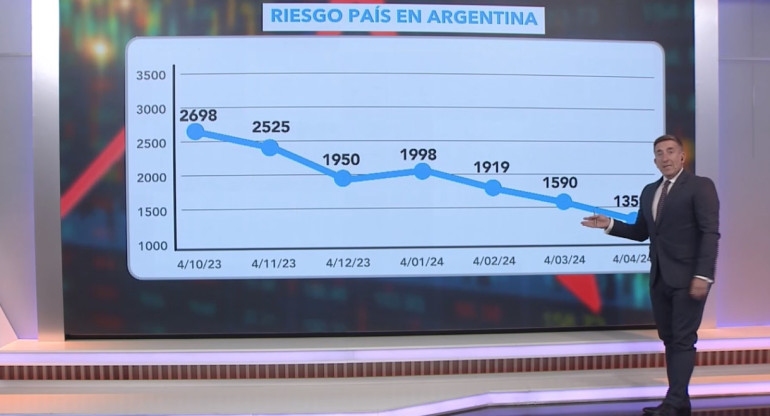

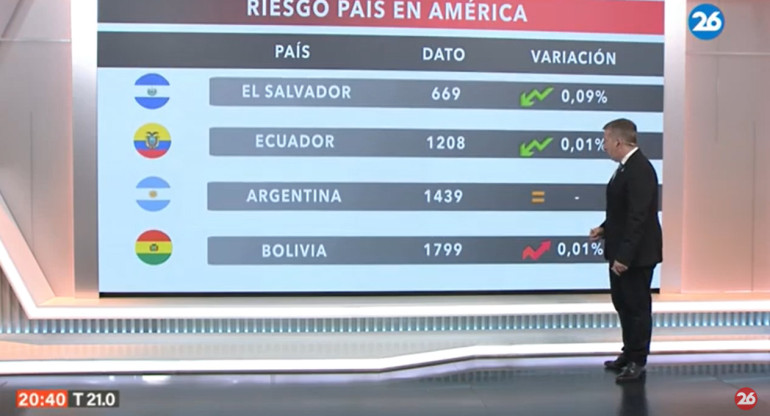

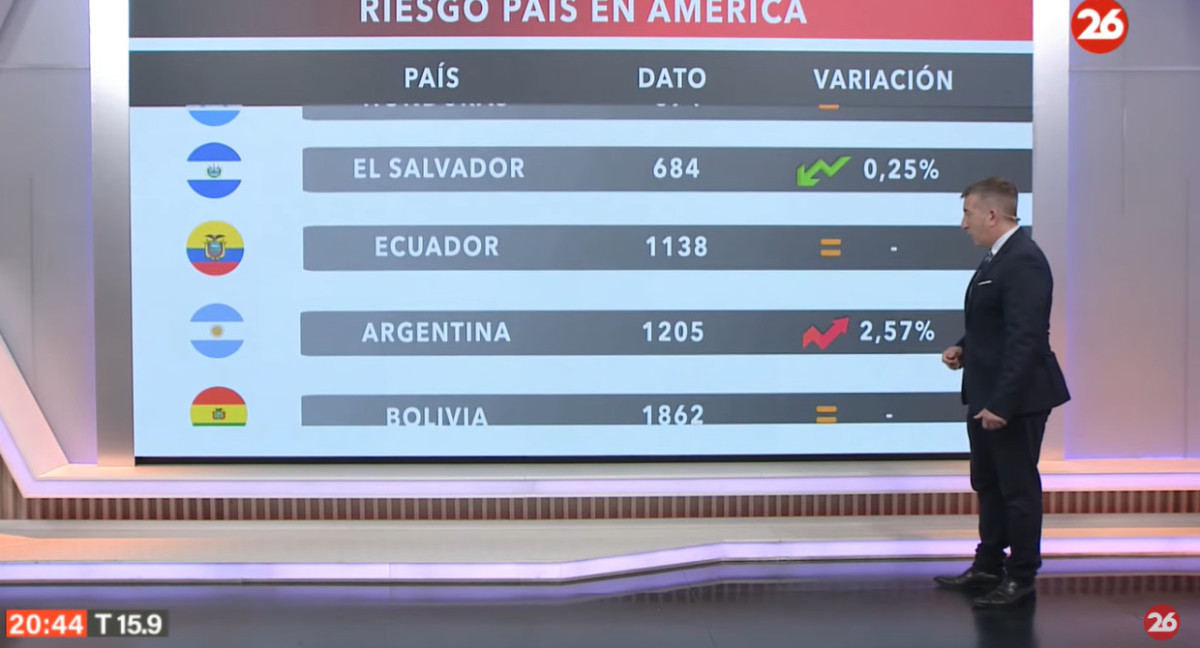

El riesgo país en las naciones del continente americano, hoy miércoles 24 de abril de 2024

-

2

Guerra de precios: LATAM y Flybondi se suman a las ofertas y ofrecen pasajes de $449 y $199

-

3

Nuevos aumentos en la Tarjeta Alimentar para mayo: ¿quiénes pueden cobrarlo?

-

4

Créditos hipotecarios UVA: cuáles son las ventajas y desventajas que se deben tener en cuenta

-

5

Economía: en abril continuó la desaceleración de la inflación núcleo y hay sectores con deflación

Suscribite a nuestro newsletter

Mantenete siempre informado