Deuda: el Gobierno analiza cambios legales propuestos por acreedores y nueva prórroga de negociación

“La Argentina desea contribuir y contribuirá a la elaboración de instrumentos contractuales que mejoren el éxito de las iniciativas de reestructuración de deuda soberana", sostuvieron fuentes de la Casa Rosada.

Por Canal26

Lunes 27 de Julio de 2020 - 14:18

Alberto Fernández y Martín Guzmán. NA.

Alberto Fernández y Martín Guzmán. NA.

Cuando apenas faltan días para el vencimiento de la oferta de reestructuración de la deuda legislación extranjera, y habiendo confirmado de manera oficial que analizan modificaciones legales a la propuesta, los abogados de la Argentina ya emepzaron a estudiar esos cambios, con el ejemplo de Ecuador sobre la mesa, y en el Ministerio de Economía ya barajan la posibilidad de extender dos semanas más el plazo. En el medio, afirman, lanzarían el canje de deuda emitida bajo ley local, que comenzaría esta semana a tener tratamiento parlamentario.

“La Argentina desea contribuir y contribuirá a la elaboración de instrumentos contractuales que mejoren el éxito de las iniciativas de reestructuración de deuda soberana cuando los deudores tengan apoyo significativo de los acreedores. Los ajustes a los modelos de contrato elaborados por el International Capital Markets Association (ICMA), que fueron adoptados por Argentina en 2016, en la medida en que gocen de un apoyo generalizado, también serán apoyados por Argentina”, informó el Gobierno a través de un comunicado.

De manera puntual, lo que los bonistas han cuestionado y que el Gobierno va a aceptar cambiar, con el anclaje internacional respectivos, son los mecanismos de reasignación de los bonos y la utilización del Pac-Man, que generan sospechas, a juicio de los acreedores, de que la Argentina esté actuando de mala fe en la negociación.

La cláusula de reasignación le permitirá a las autoridades agrupar las series de bonos más convenientes a los fines de lograr las mayorías, así como también dejar afuera a las que no reúnen los votos suficientes. Luego, la estrategia Pac-Man consiste en que, en una futura nueva oferta superadora, el Gobierno podrá ir llevando a los holdouts porque ya tendrá el aval asegurado de los que entraron en este primer canje. ¿Qué hizo Ecuador? Se autolimitó en ambas cuestiones, lo que le dio mayor transparencia al proceso.

Sobre la cláusula de reasignación, determinó que los acreedores tendrán, ya conocidos los resultados del canje, cinco días para decidir si se mantienen o si salen de la operación. Mientras que definió que no aplicará Pac-Man durante los 36 meses luego de concretada la reestructuración. Este esquema su tomó como ejemplo por la comunidad internacional; de hecho, un reciente paper de dos abogados ex Cleary –el estudio que defiende al país en cuestiones de deuda soberana– hace mención a la controversia generada por estas cláusulas y cita el ejemplo ecuatoriano como una posible salida.

¿Va a ser ese mismo mecanismo de autolimitación el que la Argentina va a usar? “Eso es algo en lo que hay que trabajar y están los abogados con el tema. No sé si será exactamente igual que lo que hizo Ecuador, ya que ellos buscan reestructurar USD 16.000 millones, y la argentina es una operación casi cuatro veces mayor”, aseguró por estas horas una fuente oficial.

Ministro de Economía de Argentina, Martín Guzmán. NA.

Ministro de Economía de Argentina, Martín Guzmán. NA.

Esta semana será una etapa clave en la definición de estos aspectos y también en lo que hace al canje de deuda emitida bajo legislación local, que asciende a casi USD 42.000 millones. La Cámara de Senadores prevé darle tratamiento el miércoles, por lo que ya recibiría media sanción, para la semana que viene avanzar en la Cámara de Diputados. Con este apretado cronograma, la ley tendría ser aprobada para la segunda semana de agosto.

Un posible plan, calculan en el Ministerio de Economía, podría ser el de lanzar una prórroga del canje ley extranjera y en ese espacio de tiempo, con la ley local con media sanción, anunciar el llamado a los acreedores para que se sumen. En este caso, el ministro de Economía, Martín Guzmán, espera una gran adhesión, debido a que varios de los tenedores son inversores institucionales que ya han manifestado su apoyo para la refinanciación con los instrumentos en pesos que se fueron licitando.

De acuerdo a lo que sostienen en el Palacio de Hacienda, el canje local “sigue o sigue”, aún con un mal resultado en el otro frente, o uno parcial. En el Gobierno hay optimismo respecto de que finalmente, con los cambios legales, habrá acuerdo. Aunque mientras tanto los bonistas insistan con reclamar algunos puntos más de valor económico a la oferta formalizada a comienzos de mes ante el organismo regulador norteamericano (SEC).

Más Leídas

-

1

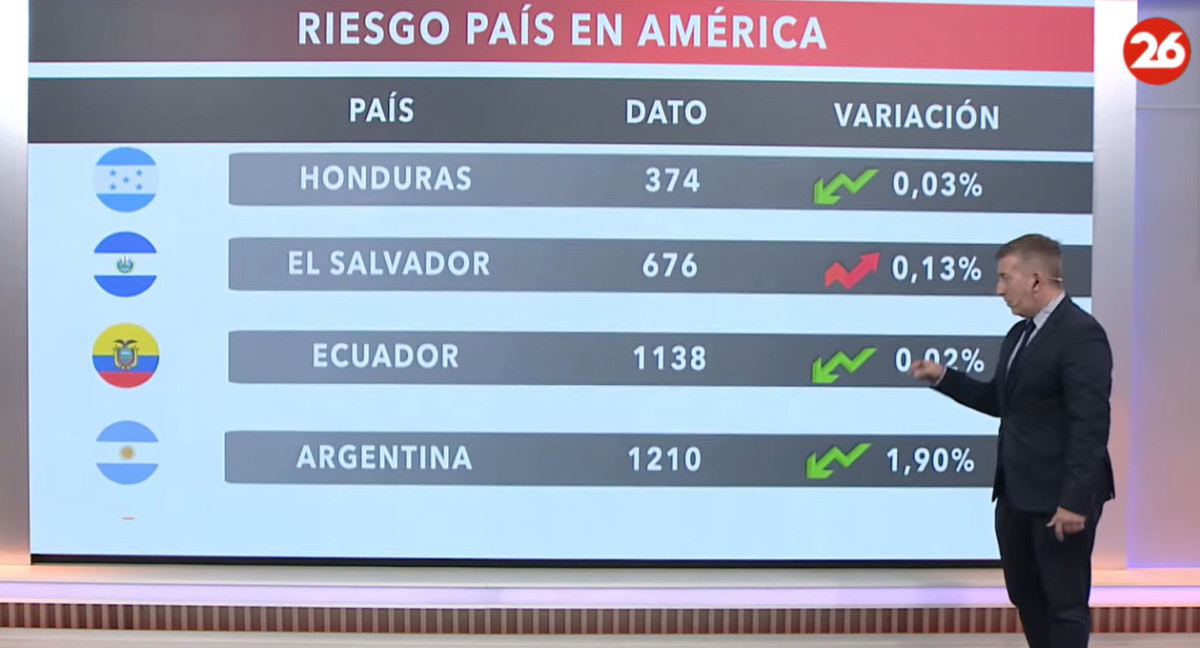

El riesgo país en las naciones del continente americano, hoy viernes 26 de abril de 2024

-

2

Obtener un adelanto del sueldo a tasa 0% con el celular es posible: el paso a paso para realizarlo

-

3

Un desarrollo argentino que logra que la semilla de soja produzca proteína de carne de cerdo fue aprobado en EE.UU.

-

4

ANSES definió el cronograma de pagos para mayo: aumentos y bonos para jubilaciones, AUH y otros beneficios

-

5

Bancos públicos se suman al relanzamiento de créditos hipotecarios: plazos, tasas y requisitos

Suscribite a nuestro newsletter

Mantenete siempre informado