Desde este lunes, los ahorristas deben presentar declaración jurada para comprar dólares

Los ahorristas dejarán constancia de que "en el día en que solicita el acceso al mercado y en los 90 días corridos anteriores no ha concertado ventas de títulos valores con liquidación en moneda extranjera o transferencias de los mismos a entidades depositarias del exterior".

Por Canal26

Domingo 31 de Mayo de 2020 - 16:48

Compra de dólares. NA.

Compra de dólares. NA.

Desde este lunes, los ahorristas que quieran adquirir los 200 dólares mensuales permitidos por el Banco Central deberán presentar una declaración jurada en la que dejarán constancia de no haber operado en contado con liquidación o MEP en los últimos noventa días.

En un contexto de creciente demanda de moneda extranjera ante la incertidumbre respecto de la definición de la deuda y el impacto económico del coronavirus, la autoridad monetaria dispuso días atrás nuevas medidas desde junio para acceder a dólares.

El organismo estableció a través de la comunicación "A" 7030, que las personas humanas que quieran acceder al cupo de moneda extranjera permitido por mes, tendrá que presentar una declaración jurada, al igual que sucede con las empresas.

Los ahorristas dejarán constancia de que "en el día en que solicita el acceso al mercado y en los 90 días corridos anteriores no ha concertado ventas de títulos valores con liquidación en moneda extranjera o transferencias de los mismos a entidades depositarias del exterior".

También se deberá comprometer a no concretar ese tipo de operaciones "por los 90 días corridos subsiguientes".

Fuentes del Banco Central destacaron que se trata de un proceso "muy sencillo" que las entidades financieras ya tienen instrumentado en el "homebanking" e insistieron: "Es tan sólo un click".

En la última normativa, la autoridad monetaria también dispuso que las empresas que tengan dólares fuera del país deberán utilizar esos fondos para hacer frente al pago de sus compromisos en el exterior, mientras anunció nuevas restricciones para el acceso de las compañías al Mercado Único y Libre de Cambios.

El presidente del Banco Central, Miguel Pesce, anticipó que espera "liberar más el mercado" una vez que la Argentina llegue a un acuerdo con los acreedores por la deuda.

Algunos economistas advirtieron que los mayores controles en la plaza cambiaria implican un reconocimiento respecto de que "no hay dólares y las reservas son muy limitadas".

Según datos oficiales, las reservas internacionales finalizaron mayo US$ 42.589 millones, por lo que a lo largo del mes acumularon una caída de US$ 979 millones.

Más Leídas

-

1

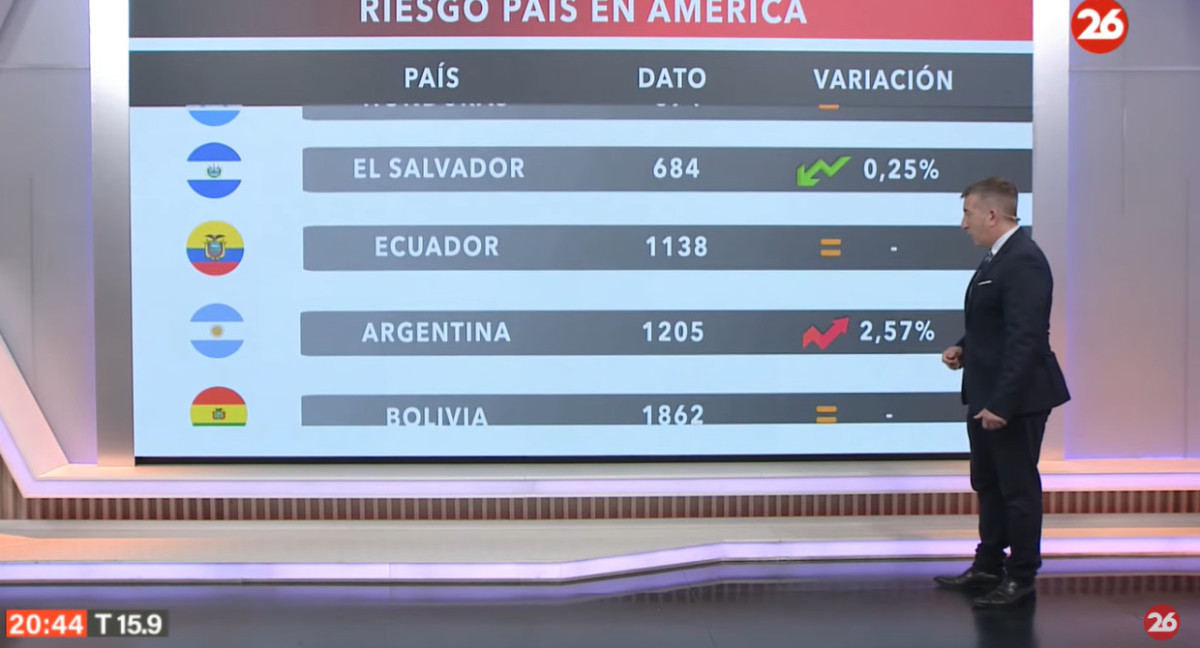

El riesgo país en las naciones del continente americano, hoy miércoles 24 de abril de 2024

-

2

Bancos públicos se suman al relanzamiento de créditos hipotecarios: plazos, tasas y requisitos

-

3

ANSES definió el cronograma de pagos para mayo: aumentos y bonos para jubilaciones, AUH y otros beneficios

-

4

Economía: en abril continuó la desaceleración de la inflación núcleo y hay sectores con deflación

-

5

Créditos hipotecarios UVA: cuáles son las ventajas y desventajas que se deben tener en cuenta

Suscribite a nuestro newsletter

Mantenete siempre informado

Notas relacionadas

También podría interesarte

"Podrían usarse en la guerra": EEUU le pidió a China "no ayudar" a Rusia con suministro de componentes de Defensa